大陸臺商處分土地廠房等資產實務解析◆文/游博超會計師(漢邦聯合會計師事務所合夥人)

- 更新日期:113-10-25

近年大陸臺商為分散風險開始進行供應鏈重組,陸續撤回部分或全部在中國大陸的投資。若有土地廠房要處分,直接出售與轉讓股權,負擔的稅負大不相同,臺商應留意。

直接出售土地廠房須付出高額稅金

賣方必須繳納增值稅,城市維護建設稅及教育費附加之課稅基礎為增值稅額。買賣雙方都須繳印花稅,買方房地產契稅的稅基是合同價格。土地增值稅是房地產實價的增值額,乘以30%~60%的稅率;另尚須繳納所得稅,以及盈餘分配之預提所得稅(如下表)。

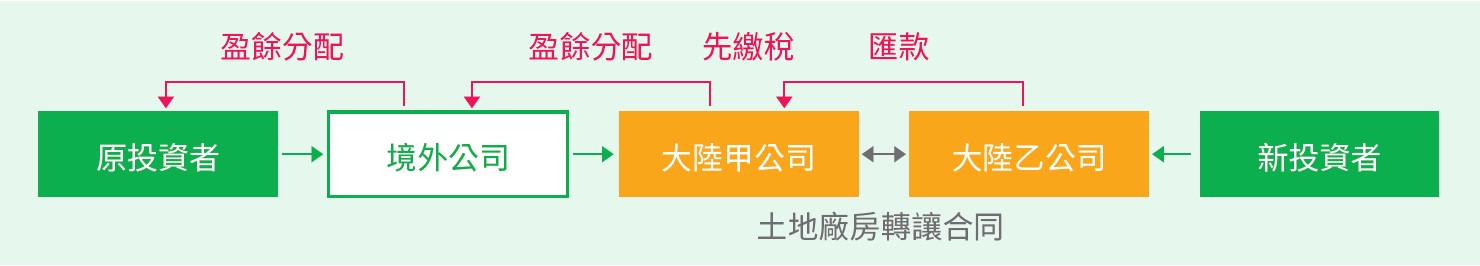

上述的合同價格,根據大陸《土地增值稅暫行條例》(國務院令[2011]588號)第9條規定,如果隱瞞、虛報房地產價格;扣除項目金額不實;成交價格低於評估價格,又無正當理由的,應依照評估價格徵收。茲將上述交易流程圖示如下:

賣方是原投資者透過境外公司控股原持有土地廠房的大陸甲公司,買方是新投資者控股的大陸乙公司。買賣雙方簽訂土地廠房轉讓合同,金流從乙公司到甲公司,甲公司要先繳納前述稅金後,盈餘分配到境外公司,再分配到投資者。

以轉讓股權的形式稅負較低

轉讓大陸公司之股權(直接轉讓)

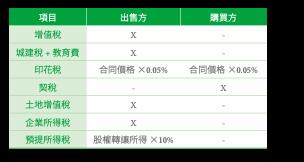

因為出售的是股權,所以免徵增值稅、城建稅、教育費、契稅、土地增值稅、企業所得稅,僅有買賣雙方之印花稅,以及賣方因股權轉讓的資本利得所得稅(如下表)。上述股權出售之交易流程圖示如下:

新投資者與境外公司簽訂股權轉讓合同,由新投資者支付轉讓價金至境外公司,境外公司再將資金匯回原投資者。

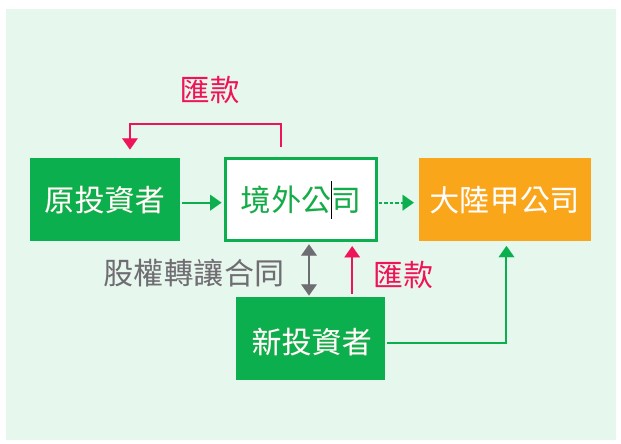

轉讓境外公司股權而間接轉讓大陸公司

以境外公司為交易標的,交易流程圖示如下:

形式上的股權轉讓有補稅風險

大陸國家稅務總局在2011年指出(國稅函[2011]415號),某公司利用股權轉讓的方式讓渡土地使用權,實則為房地產交易,應依法徵收土地增值稅。

實務上有些雖是股權轉讓合約,但大部分是在描述不動產的條件,如地點、面積、使用權期限、水電設施、消防認證等,可能被認為是在賣土地而不是股權,因此會有被課徵土地增值稅的風險。

辨別土地出售是否享有租稅優惠

政策性搬遷享有租稅優惠

政策性搬遷是大陸「縣級」以上的政府主導,稅負優惠包含:免增值稅、免城建稅和教育費、免土地增值稅,緩徵企業所得稅,因政策性搬遷產生的所得等,5年內完成匯算清繳。

非縣級以上政府主導的政策性搬遷無法享受稅負優惠

實務上常見臺商拿到「紅頭文件」,但文件落款處不是縣級政府單位,因此不符合政策性搬遷規定,無法享受稅負優惠。

股權出售應有的流程

出售股權的流程說明如下:1.賣方作出決議;2.預說明;3.保密協議(NDA);4.投資說明書(Info Memo);5.投資意向書;6.盡職調查(Due Diligence);7.股權購買協議;8.交割。為確保能安全履約,主要有3種模式:

(一)分段過戶:例如合約簽訂時先付30%,審批通過時候再付30%,最後進行工商變更登記完成時付40%。

(二)共管帳戶:一般性質比較單純的交易可以使用共管帳戶,可以開在大陸境內,也可以開在香港等中國大陸境外都可以,當約定內容皆悉數完成,方可撥款。

(三)履約信託:較複雜的交易有附帶條件,就會採用量身訂做的信託方式,來為交易雙方完成安全履約。

大陸資金匯出境外注意事項

出讓股權:文件是否齊全和完成稅務繳納

(一)業務登記憑證:法規上要求提供業務登記憑證,實務上可能還會要求資產評估報告、最近一期的審計報告、資金來源證明、舊的業務登記證等。

(二)股權轉讓流出控制信息表:相較於經常項目,出讓股權歸類為資本項目;銀行透過資本項目信息系統,列印《股權轉讓流出控制信息表》,銀行據以辦理資金匯出。

(三)稅務憑證原件:《服務貿易等項目對外支付稅務備案表》由稅局蓋章出具,有這張表資金就可匯出。銀行端審核交易價格的真實性、合規性,完成後就可加蓋印章,完成國際收支申報手續。

利潤匯出:是否彌補虧損和完成稅務繳納

利潤匯出的要件包括書面申請、利潤匯出的股東會或董事會的分配決議、經審計的財務報表,以及《服務貿易等項目對外支付稅務備案表》等。

利潤匯出要先彌補以前年度的虧損。完成稅務繳納義務後,匯出資金其他的條件及手續與股權出讓的方式一致。

大陸匯出資金由不同地方銀行收款 稅務風險不同

因資金從大陸匯出,有哪些地點之帳戶可能收這些錢呢?大致可分為4種:臺灣OBU、臺灣DBU、香港帳戶、新加坡帳戶等。茲分述稅務風險如下:

(一)臺灣OBU帳戶會受到稅務機關直接查閱:使用臺灣OBU風險最高的狀況是,該境外公司實際營運地點在臺灣,這家公司將被視為臺灣公司繳稅。雖然PEM(實際管理處所制度)尚未施行,但稅局仍可以實質課稅原則查稅。

(二)用臺灣DBU帳戶收取大陸所得須併同臺灣所得繳稅:臺灣個人直接用臺灣的DBU帳戶收取大陸所得,稅金可能飆升至40%。

(三)香港公司用香港帳戶收取境外被動收入之資金可能須繳稅:使用香港銀行帳戶尚須考慮香港繳納利得稅的風險。

(四)使用新加坡帳戶暫時無稅務風險:新加坡希望確保所有主要金融中心皆有公平的競爭環境,因此不會與臺灣進行金融帳戶資訊交換。

境外資金匯回臺灣 申報與否的稅務風險

納稅人需自行辨認資金性質,並提出相關證明文件。1.資金性質是否為所得?2.所得年度是否為臺灣稅務居住者?3.所得年度至今是否仍在7年核課期間內?接著判定是大陸地區所得還是海外地區所得?若為大陸所得,則計入綜合所得課稅;若為海外所得,則計入最低稅負課稅。最後,若已申報課稅或未達課稅門檻,則免補申報;反之,則需補申報,另補稅加息免罰。

(一)申報的風險

1.海外遺贈稅:因申報時必須檢附個人及其關係人之投資結構圖、持有股權、持股比率及持股變動明細,如無法舉證投資結構圖中年輕子女持有的CFC(受控外國企業)股權是來自合法自有資金,應考慮背後是否有漏報贈與稅、遺產稅的情況。

2.持續申報:一旦進行申報,每年都要持續申報,直至境外公司清算申報及剩餘資產分配所得,或不再是CFC申報股權轉讓所得。

3.如實入帳:未來CFC如有分配2022年及以前年度盈餘或股權變更,要誠實申報所得稅額、贈與稅或遺產稅。CFC未來如有資產變動,皆須在帳簿及報表中如實反映。

4.轉適用PEM:PEM條款生效前,貿易型CFC存在被實質課稅的風險,因CFC淨利可能被認定為臺灣公司的所得額;PEM條款生效後,CFC極有可能須轉為適用PEM條款。

(二)不申報的風險

1.補稅罰款:根據《個人CFC適用辦法》第10條第4項,個人拒不揭露相關資訊及提示文件者,稽徵機關依《稅捐稽徵法》第46條可處3千~3萬元罰鍰。

2.資金難以合法匯回:未來無論是以收回資本金、收回股東往來款、向CFC借款、股利所得、回臺投資等名義匯回,都應申報2023年以後的CFC營利所得。

(三)不申報CFC而易受查的高風險情形

若符合以下條件,不申報CFC有立即受查的風險:

1. CFC資金需要大額匯回國內

2.金融帳戶開在臺灣OBU

3.金融帳戶開在日本、澳洲、英國等與臺灣有簽CRS之地區

4.在臺灣設有分公司

5. CFC在臺灣設有子公司

6. CFC投資臺灣上市櫃股票

大陸「金稅四期」對查稅的影響是長期的,未來銀行系統與稅務系統的對接將逐步擴大,納稅人應消滅兩套帳與小金庫,降低查稅的風險。